نرخ دلار نیما از ابتدای سال از کانال ۴۱ هزار تومان با رشد تدریجی وارد کانال ۴۷ هزار تومان شده است. رشد نرخ دلار نیما سبب شده است تا عدهای از بابت تورم ایجاد شده از این محل ابراز نگرانی کنند. این در حالی است که فروش ارزهای صادراتی شرکتهای ذیل صندوق بازنشستگی کشوری به نرخ نیما، منجر به کاهش سود این شرکتها و چاپ پول دولت برای پرداخت حقوق بازنشستگان میشود که این امر تورمزا است.

دلار نیما عمدتا برای تامین ارز کشور برای تامین ارز مورد نیاز واردات و صادرات توزیع میشود و هدف آن تثبیت قیمت این کالاها در بازار است. اما آیا این دو نرخی بودن و فاصله دلار نیما از نرخ بازار، منجر به تثبیت قیمتها در بازار شده است؟

محدودیت در دسترسی به ارز نیما

همانطور که اشاره شد، دلار نیما به علت محدودیتهای نزد بانک مرکزی و بازوی اجرایی آن یعنی مرکز مبادله ارز و طلا کشور، دارای محدودیتهای گستردهای در تخصیص است. بنابراین، بسیاری از کالاها و خدمات، مجبور هستند تا تمام و یا بخشی از هزینههای خود را بر پایه دلار آزاد انجام دهند. اتفاقی که سبب میشود نرخ دلار نیما صرفا جنبه تزئینی پیدا کند تا آنکه معیاری برای عاملین اقتصاد باشد.

به عنوان مثال تصور کنید یک واردکننده میخواهد قطعات خودرو وارد کند. این واردکننده به ارز نیما دسترسی ندارد و یا دسترسی آن به حدی محدود است که توان پاسخ به تمام نیازهای آن را ندارد. بنابراین مجبور است از بازار آزاد ارز تهیه کند. در نتیجه، این واردکننده هزینه کالاهای خود را بر اساس نرخ دلار آزاد میسنجد. از طرفی به واسطه قیمتگذاری دستوری و سرکوب قیمتی، امکان فروش محصولات را با محاسبه هزینه خود که منطبق بر دلار آزاد بوده است را ندارد که نتیجهای جز کوچک شدن شرکت و یا حتی تعطیلی آن در پی نخواهد داشت. این مورد حتی در خصوص ارز ۲۸۵۰۰ تومانی نیز صادق است و مثال بارز آن را میتوان در صنعت مرغ دید. مرغدارانی که در صف تخصیص نهادههای وارداتی با ارز ترجیحی مانده و متناسب با نیازشان نهادهها را دریافت نمیکنند، برای جلوگیری از تلف شدن مرغها، نهادهها را از بازار آزاد تهیه میکنند اما هنگام فروش، مرغ را باید با قیمت مصوب به فروش برسانند.

زمانبر بودن فرآیند تخصیص ارز نیما

برای آن دسته از تولیدکنندگانی که حتی دلار نیما به آنها تخصیص پیدا میکند، به علت طولانی بودن فرآیند تخصیص، بخشی از مواد خود را با قیمت حاشیه بازار خریداری میکنند. به عبارت دیگر، تولیدکنندگانی که به ارز نیما دسترسی دارند، اغلب با تأخیرهایی در دریافت ارز مواجه میشوند. این زمانبر بودن فرآیند میتواند باعث شود که تولیدکنندگان ترجیح دهند از دلار آزاد برای تسریع روند خرید و واردات مواد خود خود استفاده کنند، حتی اگر قیمت بالاتری بپردازند.

در همین راستا سعید منزویزاده مدیرعامل قالی سلیمان هم از زمان تخصیص ارز و هم از طولانی بودن افزایش نرخ فروش متناسب با نرخ دلار نیما ابراز نارضایتی کرد و گفت: برای ما راحتتر است تا تخصیص ارز نداشته باشیم. چرا که این تخصیص ارز متناسب با تمام نیازهای ما نیست. حتی زمان تخصیص آن برای ما نامعلوم است و نمیتوانیم متناسب با آن برنامهریزی انجام دهیم. اتفاقی که سبب میشود برای خرید مواد اولیه سراغ دلار آزاد برویم.

سهم محدود ارز نیما در تامین نیازهای کل اقتصاد

ارز نیما نمیتواند تمام تقاضاهای ارزی کشور را پوشش دهد. بنابراین، بخش قابلتوجهی از واردات و هزینههای تولیدکنندگان به نرخ دلار آزاد صورت میگیرد. اتفاقی که سبب میشود بخش بزرگی از اقتصاد به این نرخ بی اعتنا بوده و افزایش نرخ فروش را در دستور کار قرار دهند. در نتیجه دلار نیمایی به هیچ عنوان نمیتواند حافظ کنترل تورم باشد.

به عنوان مثال فرض کنید یک شرکت واردکننده لوازم الکترونیکی، مانند موبایل، نیاز به ارز برای واردات دارد. به دلیل محدودیت در میزان ارز نیمایی اختصاص یافته به این دسته از کالاها، تنها بخشی از واردات شرکت با ارز نیما انجام میشود و بقیه نیازهای ارزی از بازار آزاد تأمین میشود. این اختلاف باعث میشود که شرکت، قیمت گوشیهای موبایل را بر اساس نرخ دلار آزاد تعیین کند، زیرا تمامی هزینهها با ارز نیمایی تامین نشده است.

به عنوان مثال در سال ۱۴۰۲، از ۴۴.۶ میلیارد دلاری که به بخش صنعت ارز تخصیص داده شده، ۲۹.۷ میلیارد دلار با نرخ نیما و ۱۴ میلیارد دلار از طریق ارز اشخاص تامین شده است.

تفاوت قیمت دلار نیما و دلار آزاد

اختلاف قیمت قابلتوجه بین نرخ ارز نیما و بازار آزاد باعث میشود که بسیاری از فعالان اقتصادی ترجیح دهند کالاها را با نرخ دلار آزاد محاسبه کنند، زیرا اطمینان بیشتری به تامین هزینهها و پوشش ریسکهای احتمالی دارند. این گزاره حتی برای آن دسته از تولیدکنندگانی که تماما ارز نیمایی دریافت میکنند نیز صادق است. این تفاوت نرخ، چنان رانتی ایجاد میکند که عموم صادرکنندگان و واردکنندگان از طریق کم اظهاری و بیش اظهاری تلاش میکنند تا بخشی از این رانت را به دست بیاورند. از آنجا که رصد قیمت در کل زنجیره تمامی کالاهای وارداتی نیز امکانپذیر نیست، بخش زیادی از کالاهایی که با ارز نیمایی وارد شدهاند، با قیمت آزاد در بازار به فروش میرسند. یعنی این رانت از جیب مردم پرداخت شده اما نمودی در سفره آنان ندارد.

در همین راستا، عبدالناصر همتی، وزیر اقتصاد نیز گفت: ارز نیمایی به واردات قهوه هم تعلق گرفته اما قیمتی که به دست مصرفکننده میرسد، ۲ برابر ارز آزاد است.

بورس نه، اقتصاد رو به نابودی است

دریافتیم که تمام تولیدکنندگان با مشکلات ارز نیمایی دست و پنجه نرم میکنند. مشکلاتی که برای برطرف شدن آن یا باید ارز نیمایی حذف شود و یا زنجیرهی کاملی از رصد و کنترل قیمت صورت گیرد که هرگز شدنی نیست. به این صورت که دولت آن شرکتهایی که تمام و یا بخشی از دلار نیمایی آنها را تامین کرده است، به طور کامل رصد کند تا کالاها بر اساس نرخ نیمایی، در بازار قیمتگذاری شوند. اول اینکه قیمتگذاری محصولاتی که مواد اولیه آنها با نرخ نیمایی وارد شده است کاری دشوار است چرا که تعیین سهم آن مواد اولیه از قیمت تمام شده میلیونها کالا شدنی نیست. دوم اینکه برخی محصولات که خود یا مواد اولیه آنان با نرخ نیمایی وارد شدهاند یک نظام دو نرخی خواهند داشت به صورتی که تقریبا هرکالایی در کشور باید یک قیمت دولتی و یک قیمت آزاد داشته باشد که این مورد هم شدنی نیست. سوم اینکه حتی اگر قیمت مواد اولیه وارداتی یک کالا با نرخ ارز نیمایی ثابت بماند، سایر هزینهها مانند اجاره و دستمزد نیروی کار بر اساس تورم بالا میرود و این مستلزم آن است که دولت به صورت هفتگی یا ماهانه برای میلیونها کالا قیمتگذاری کند، همان کاری که در شوروی در حد محدودتری انجام شد و زمینه فروپاشی آن کشور را فراهم آورد.

اما عدهای از افراد، معتقدند که «از مهمترین اثرات افزایش ارز نیما، بهبود وضعیت شرکتهای بورسی است و وزیر اقتصاد هم با همین نگاه مدافع کاهش اختلاف ارز نیما و آزاد است و از آن دفاع میکند.»

حال باید گفت بورس متشکل از بنگاههای تولیدی، صندوقهای بازنشستگی و تامین اجتماعی است. اگر از اثرات مخرب کاهش حاشیه سود بنگاههای تولیدی بر تولید ناخالص داخلی بگذریم، نمیتوان از اثرات آن بر صندوقهای بازنشستگی گذر کرد.

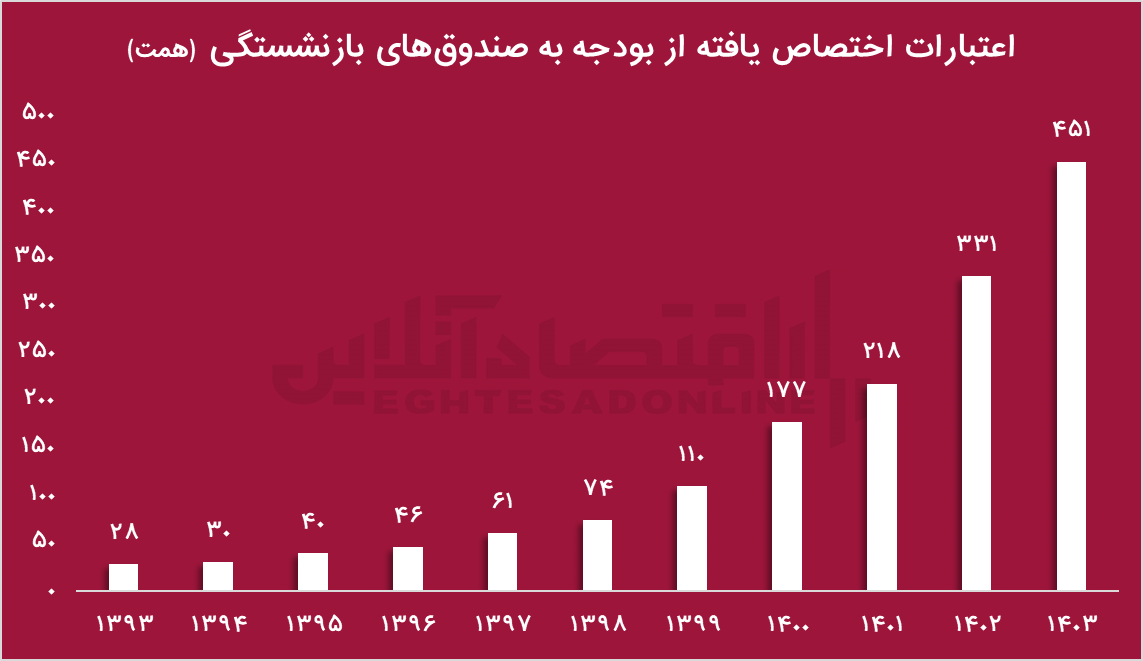

صندوقهای بازنشستگی کشور از سهامداران عمدهی شرکتهای بورسی به حساب میآیند به طوری که ارزش روز داراییهای این صندوقها از شرکتهای بورسی، ۷۸ درصد است. واضحا با اجبار این شرکتها به عرضه ارزهای صادراتی در سامانه نیما با نرخی پایینتر از قیمت واقعی و کاهش حاشیه سود آنها، ارزش صندوقهایی کاهش پیدا میکند که هم اکنون نیز در وضیعت مناسبی به سر نبرده و در بودجه ۱۴۰۳، بیش از ۴۵۰ هزار میلیارد تومان دچار کسری شدهاند و دولت باید این کسریها را از جیب مردم تامین کند.

عکس فوق به خوبی وضعیت نابه سامان صندوقها را به تصویر کشیده است. آیا میتوان تصور کرد که با ادامه این روند، یعنی دو نرخی بودن نرخ دلار که کاهش حاشیه سود بنگاهها را به همراه دارد، اعتبارات اختصاص یافته به صندوقها برای سنوات آتی چه اعدای را خواهد دید؟ مگر نه اینکه بانک مرکزی برای پوشش این اعتبارات مجبور به چاپ پول میشود که واضحا تورم را به همراه دارد؟ آیا افرادی که در مقطع فعلی سنگ دلار نیما و رانت حاصل از آن را با اسم رمز مقابله با تورم به سینه میزنند، فردا این ناترازی و کسری را از جیب خود پرداخت میکنند؟ یا برای عدم وصول مطالبات بازنشستگان در صف اول اعتراضات خیابانی حاضر میشوند؟

میتوان نتیجه گرفت که دلار نیما نه تنها نمیتواند ابزار مناسبی برای کنترل تورم باشد، بلکه زمینه ایجاد رانت، تورم و حتی تعطیلی بنگاههای تولیدی که نابودی مشاغل و اقتصاد را به همراه دارد را فراهم میکند. به راستی چه اشخاصی از اقتصاد ناکارا سود میبرند؟

دیدگاه ها